大阪市北区を中心に大阪の創業融資のご相談なら

大阪創業融資サポート

運営:日下税理士事務所 地下鉄谷町線 南森町駅から徒歩1分

受付時間 | 9:00~18:00 |

|---|

定休日 | 土曜・日曜・祝日 |

|---|

所得税の青色申告承認申請書とは

今回は、個人事業主やフリーランスの方が税務署に提出する「所得税の青色申告承認申請書」の内容や書き方について説明致します。

→関連記事:個人事業主が開業時に必要な届出

所得税の青色申告承認申請書とは?

「所得税の青色申告承認申請書」とは、個人事業主やフリーランスの方が、所得税の確定申告を青色申告で行う場合に税務署に提出する書類です。

提出の期限は、原則として開業時から2ヶ月以内ですが、その年の1月15日以前に開業した場合には、提出期限が3月15日までとなります。

提出しない事による罰則はありませんが、提出する事により様々な税制上のメリット(節税効果)がありますので、新規開業者の方のほとんどが、開業届と同時に申請をする事になります。

申請書類は下記の国税庁のページよりダウンロードができます。

届出書式:所得税の青色申告承認申請書(国税庁)

青色申告と白色申告

確定申告には青色申告と白色申告があります。

以前は白色申告には帳簿の作成と帳簿等の保存が義務がなかったため、帳簿作成の手間がかからないという大きなメリットがありましたが、平成26年1月以降の取引から帳簿の作成と保存が義務付けられた事により、青色申告に比べてのメリットがほぼなくなりました。

そのため、現在は税制上の色々な特典(控除)がある「青色申告」がおすすめです。

当社で創業融資を受けて開業される個人事業主の方には、青色申告を選択頂くようにしています。

青色申告のメリット

個人事業主の確定申告には税制上の様々な特典がある「青色申告」がおすすめです。

ここではたくさんあるメリットのうち、主なものを説明します。

最大65万円を控除できる「青色申告特別控除」

青色申告の最も大きなメリットは、この65万円の特別控除となります。

複式簿記で帳簿を作成する事により、65万円の経費(控除)が認められます。

また、少し簡単な簡易簿記で帳簿を作成し損益計算書のみの提出をした場合でも10万円の控除が認められます。

ただし、青色申告特別控除前の所得金額が上記の金額よりも少ない場合は所得金額=控除額となります。

また注意点としては、確定申告期限に間に合わなかった場合は65万円の控除が認められず、10万円の控除となります。

赤字を3年間繰り越す事ができる。

青色申告のを選択している場合、その年に発生した損失(赤字)を翌年以降最大3年間繰り越す事ができます。繰り越した損失は翌年以降に発生した利益(黒字)と相殺をする事ができるため、大きな節税効果があります。

(※ただし雑所得や一時所得などの一部の所得/収入については、繰り越す事ができません。)

特に創業融資を受けて開業する方の場合、初年度は売上が上がらず初期投資も相まって、赤字になる事が多くなります。そのような場合は「損失申告」により翌年以降に赤字を繰り越す事ができるため、翌年以降の節税に繋がります。

家族に支払う給与を経費にできる「青色専従者給与」

原則として事業を手伝ってくれる家族に支払う給与は経費として認められませんが、青色申告を選択している場合は、事業を手伝ってくれる夫や妻などの配偶者や家族に支払う給与を経費にする事ができます。

(※ただし、給与の額が業務に見合った金額でない場合は認められません。)

(※その事業以外の他の仕事やアルバイトにより給料をもらっている場合は、認められません。)

白色申告にも一定額を経費にできる「専従者控除」がありますが金額に上限があるため、上限がない青色申告の方が有利となります。

30万円未満の固定資産が一括して経費になる「少額減価償却資産の特例」

パソコン、電話機、カメラなどの備品や車両などの1年以上使用するもの(固定資産)で10万円以上のものついては、本来は支払った年に全額を経費にする事はできず、使用する期間に渡って経費にする減価償却を行わなければいけませんが、青色申告の場合は、30万円未満のものはすべて一括して経費にする事ができます。

(※ただし、この制度を受ける金額の合計額のが300万円までと上限があります。)

自宅の家賃や光熱費の一部が経費になる

個人事業主、フリーランスの方が自宅をオフィスとして使っている場合(自宅兼オフィス)、家賃や光熱費の一部を経費にする事ができます。

(※全額を経費にできる訳ではなく、面積や時間など合理的な割合にて按分計算をする必要があります。)

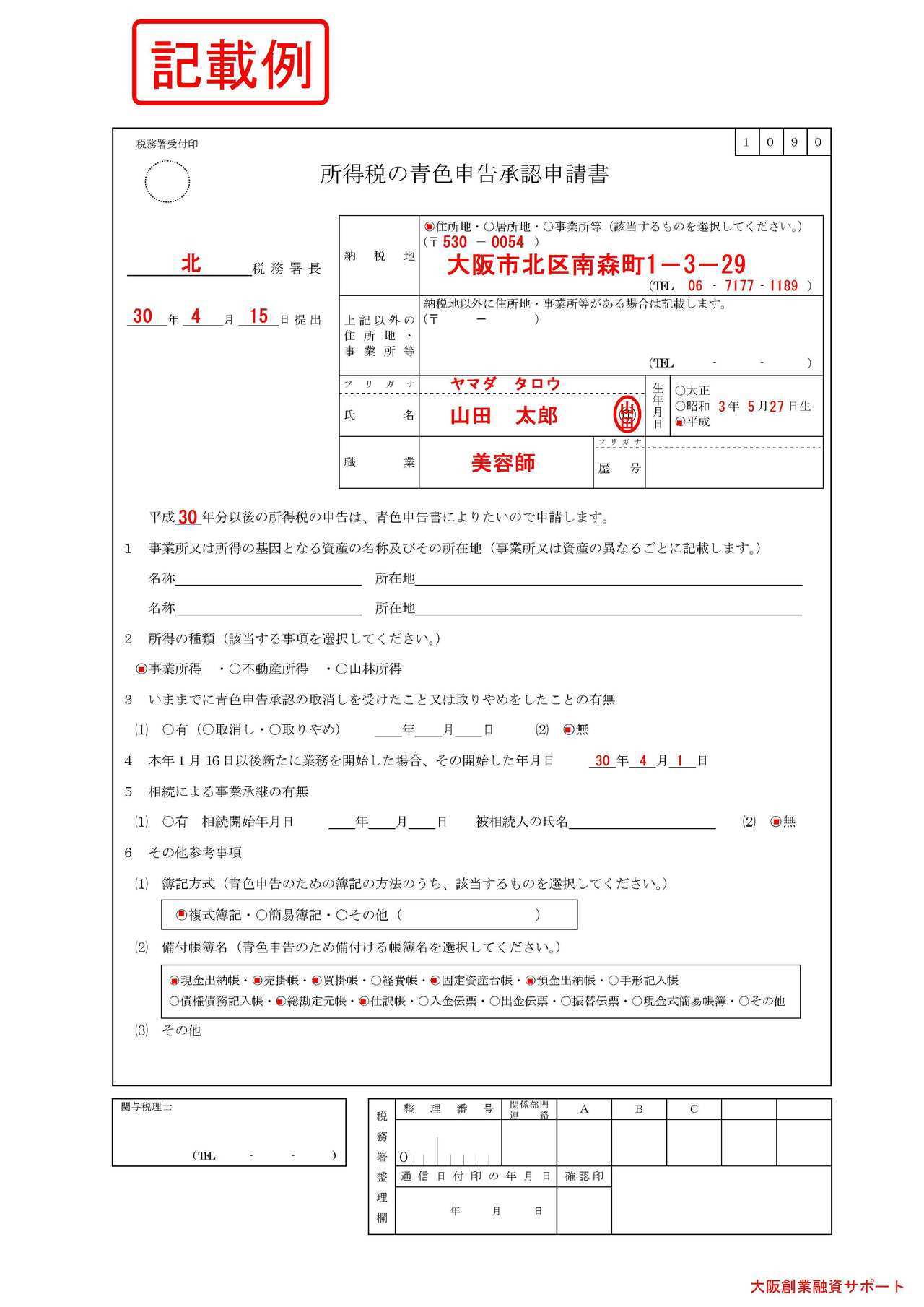

所得税青色申告承認申請書の書き方(記載例)

※用紙については、国税庁HPよりダウンロードができます。

○○税務署長

納税地の所轄税務署を記載します。

(納税地については下にて説明)

所轄の税務署がわからない場合は、国税庁のホームページから検索して下さい。

提出日

提出当日の日付を記載下さい。ただし記載がなくても特に問題ありません。

年については和暦(平成30年など)にて記載します。

納税地

自宅がオフィス(自宅兼事務所)やお店(自宅兼店舗)の場合は住所地を選択し住所を記載します。

別の場所にお店やオフィスなどを借りている場合等は、「事業所等」にチェックを入れ、そちらを納税地にする事もできます。

電話番号は、固定電話・携帯電話・IP電話など、どの種類でも結構です。

電話をお持ちでない場合は書かなくても大丈夫です。

上記以外の住所地・事業所等

自宅=納税地の場合は記載する必要がありません。

上で書いた納税地に事業所等を選択している場合は、自宅の住所を記載します。

氏名、印鑑

ご自身の氏名を記載します。※お店の名前や屋号ではありません。

押印については、シャチハタ(Xスタンパーなどのスタンプタイプの印鑑)は不可となりますので、シャチハタ以外の印鑑(認め印はOKです。)を使用下さい。

実印を使用する必要はありません。

職業

例えば「洋菓子小売店」など、具体的にあるいは端的に一言で記載ををする事になっていますが、特に決まりはありません。

職業がわからない場合は、総務省の日本標準職業分類を参考にして下さい。

屋号

お店の名前など屋号がある場合は記載しますが、必ず書く必要はなく、空欄でも問題ありません。

後から変更をする事も可能です。

平成○○年分以後の所得税の申告は…

適用を受けた年を記載します。開業と同時に適用を受けたい場合は、開業年を記載下さい。

所得の種類

一般の事業(不動産所得、山林所得以外)は「事業所得」を選択します。

いままでに青色申告承認の取消しを受けたこと…

新規開業の場合は「無」を選択します。

相続による事業承継の有無

新規開業の場合は「無」を選択します。

簿記方式

簡易簿記では青色申告のメリットを最大限受ける事ができないため、ほとんどの方が「複式簿記」を選択します。

備付帳簿名

事業の種類により異なりますが、一般的には記載例のように「現金出納帳」「売掛帳」「買掛帳」「固定資産台帳」「総勘定元帳」「仕訳帳」となる場合がほとんどです。

おわりに

開業時には上記を含め様々な種類の書類や届出の提出が必要となります。

提出書類の選択を誤る事により支払う税金の額が大きく変わるなど、思わぬデメリットを受ける場合がございます。

大阪創業融資サポートの「創業フルサポートコース」では、創業融資の支援に加えて税務署に提出すべき書類を確認し、こちらで無料にて作成・提出の代行をさせて頂きます。

また、青色申告の特別控除に必要な複式簿記による帳簿の作成等も行っております。

是非、大阪創業融資サポートの「創業融資フルサポートコース」をご利用下さい。